前情提要:你不知道的人格毀滅網軍

二代網軍深口袋行銷甯祥豪、蔡英文外甥吳孝銓和其同夥「四月老師的幸福魔法屋」「智火現代魔法系統」經營者四月老師劉俊偉串謀對我夫妻提告,做為取得個資如地址的手段。這群網軍在靠提告搞到我地址之後,自稱手上掌握柯文哲網軍名單,出輿情報告給民進黨,報告內容包含如何靠假帳反串讓黃白互打的深口袋行銷董事長寗祥豪公開造謠我被起訴、有前科、是中資網軍,嗆聲說知道我家地址,要讓我老婆小孩不敢出門,搞得我全家那陣子出門都擔驚受怕,沒事就會回頭看有沒有被不明人士跟蹤之類的;但就算報警,檢察官認為上述說法還不足以讓一般人心生畏懼,最後不起訴處分。後來還有匿名帳號恐嚇要讓我家破人亡,報警後偵查隊回函這不是臉書協查案類,結案。

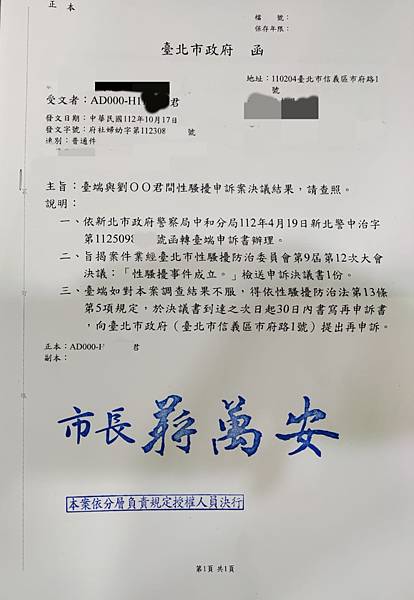

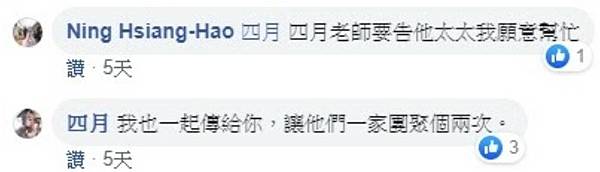

就那麼剛好,在前述的二代網軍同夥四月老師劉俊偉對我刑事提告不起訴之後,就突然有一個以我為名的帳號到處性騷擾,精神分裂患者劉俊偉聲稱那個帳號就是我,然後開始有一堆人跟著散布我性騷擾別人的謠言,還把我的個資像是地址公布在網路上。更巧的是隨著我提告,那個以我為名的帳號也消失了,且因為的確曾有以我為名的帳號到處性騷擾這件事,並非憑空捏造,所以就算告了也是不起訴。這些網軍知道法律無法制裁他們的造謠行為後食髓知味,四處抹黑本人婚外情、性騷擾被認證。

本人在網路上公開網軍惡行並作出澄清後,就遭受大量惡意檢舉與濫訴,網軍群甚至提告要求我要關閉澄清網頁,最終遭法院駁回。

隨著大選日期的逼近,針對我的抹黑攻擊也越演越烈,手段多數是開設冒名帳號或粉專,再由精神病患把冒名帳號粉專的行為栽贓給我。當年我因為揭發職業網軍的惡行,就遭到報復被開了冒名帳號,「我的冒名帳號」跑去性騷擾,網軍打手再到處講是「我」性騷擾。即使我對這類惡質抹黑行為提告,但因為確實有冒名帳號性騷擾,檢方以非完全無中生有為由不起訴。這可以說是完美的雙刀攻擊:

放置不提告 -> 就我做的所以不敢告

提告不起訴 -> 法院認證就是我做的

雖然只要認真閱讀完處分書,就會知道事情並非如此,但又有多少人會願意追根究柢呢?我被惡意抹黑的親身經歷證明,任何人都可以在臉書靠開假帳來誹謗栽贓自己想要抹黑的人,完全不用擔心會受到司法制裁。

在了解台灣司法允許這類行為後,這些側翼網軍到今年更是變本加厲,跟詐騙集團一樣開盜照冒名粉專,變造P圖等下三濫的招數都用上,前述的性騷擾抹黑也不斷被拿來重提。近日提到的「鬥魂喬巴」也是類似手法,該粉專甚至變造候選人猥褻照片下廣告,網軍打手再配合側翼粉專四處謠傳是我,自導自演搞該粉專「露餡」的對話截圖,還特地把抹黑成果發給我示威,嗆聲我對它們沒辦法。

該集團抹黑我的帳號有個普遍特色,就是很愛用卡通頭像,點進去臉書動態幾乎都是針對我,也看不出其現實生活中的身份。面對層出不窮的攻擊,我也只能再次重申,本人行得正坐得正,實名也不怕找不到人,若有不法行為的真憑實據請直接提告。

那些執意誹謗我的,也莫存僥倖心態,妨害名譽很難成沒錯,但夜路走多了,總有遇到鬼的時候。

網軍迫害全紀錄:

你不知道的人格毀滅網軍

你不知道的人格毀滅網軍

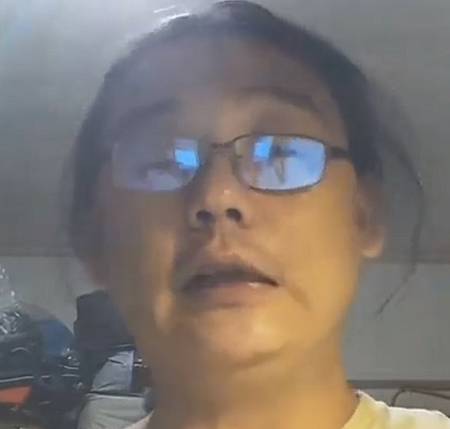

這可以追溯到2019年底,當時我不過用粉專批評財經網美Emmy Hu的財經知識不足,就引來大量攻擊,連二代網軍總統外甥吳孝銓都說想要我的地址,然後馬上就有一個自稱是精神分裂患者的同夥劉四月(圖右),「請律師」把我告上法院,其後不斷造謠攻擊抹黑我長達兩年以上,此人告我刑事不起訴後繼續告民事,要我賠錢關粉專,最後均遭法院駁回。

這群網軍在靠提告搞到我地址之後,自稱手上掌握柯文哲網軍名單,出輿情報告給DPP,報告內容包含如何靠假帳反串讓黃白互打的深口袋行銷董事長寗祥豪(圖中)公開造謠我被起訴、有前科、是中資網軍,嗆聲說知道我家地址,要讓我老婆小孩不敢出門,搞得我全家那陣子出門都擔驚受怕,沒事就會回頭看有沒有被不明人士跟蹤之類的;但就算報警,檢察官認為上述說法還不足以讓一般人心生畏懼,最後不起訴處分。後來還有匿名帳號恐嚇要讓我家破人亡,報警後偵查隊回函這不是臉書協查案類,結案。

這些網軍迫害的對象不只我,連我老婆也扯進來,一堆莫名其妙的帳號跑去騷擾我老婆,我只能請她都封鎖;後來寗祥豪還把我老婆也告上法院,聲稱某個涉嫌妨害他名譽的粉專是一個以我老婆為名的帳號開的。我後來去看該粉專,並沒有顯示管理員名稱,寗祥豪是怎麼知道粉專管理員是以我老婆為名的?我想只有「寗祥豪和該粉專管理員」知道了,只能說這些下三濫的網軍為了搞人,真的不擇手段。

就那麼剛好,在前述的二代網軍同夥劉四月對我刑事提告不起訴之後,就突然有一個以我為名的帳號到處性騷擾,劉四月聲稱那個帳號就是我,然後開始有一堆人跟著散布我性騷擾別人的謠言,還把我的個資像是地址公布在網路上。更巧的是隨著我提告,那個以我為名的帳號也消失了,且因為的確曾有以我為名的帳號到處性騷擾這件事,並非憑空捏造,所以就算告了也是不起訴。這些網軍知道法律無法制裁他們的造謠行為後食髓知味,四處抹黑本人婚外情、性騷擾被認證。

只能說職業的就是厲害,普通人光是全家被長期抹黑騷擾,還要不停跑警局跟開庭,可能就受不了,寧願閉嘴和解消災了事了吧!民進黨二代網軍寗祥豪多次炫耀他的大律,他的兩名同夥告我時都請了律師。我想他們在做上面這些事情時也應該都已經先請教過專業人士了,充分利用臉書的匿名性,擦邊球打得非常好。

寗祥豪在他告我的庭外動手攻擊我的事件,如果我沒有第一時間報案並去地檢署遞狀保留當天的監視器紀錄,恐怕也不會被起訴吧!作賊喊抓賊、邊動手邊叫法警,事後再一群人散播是我攻擊他的謠言,回想起來,這布局真的是精密到恐怖,但法網恢恢,寗祥豪的暴行最終遭到法院判刑。

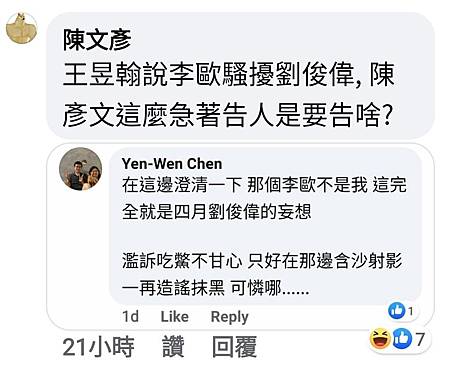

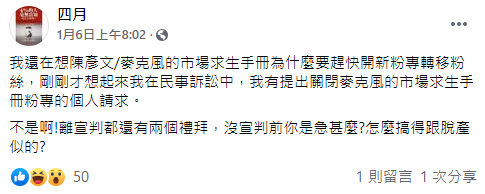

網軍群在法律戰屢戰屢敗後,曾經沉寂了一段時間,但今年適逢選舉年,加上寗祥豪被起訴的案件即將開庭,網軍群忽然又活躍了起來,這次還多了配合的側翼匿名粉專「鬥魂白鬍子」,該粉專曾和多名立委議員共同直播,置頂文的留言區可以看到二代網軍同夥劉四月繼續散播「法院認證本人性騷擾」之不實抹黑,以毀壞我的名譽,甚至知名粉專「謝立聖插畫」也加入協助散布針對本人之不實抹黑謠言,其他配合的側翼粉專如協助焦糖陳嘉行黨內初選的「無良公關」等,更是不勝枚舉。

在我公開網軍對我的所作所為後,也有許多網友私訊告訴我他們的類似遭遇,只要發表「反動言論」,就會導致自己跟家人被肉搜,甚至連工作場所都不放過。總而言之,三人成虎、曾參殺人,惹到綠共蟑螂,肯定不會讓你好過的啦!僅以自身經歷,奉勸大家儘量不要批評時任政府,以免像我一樣受害。

網軍迫害全紀錄: